L’onda d’urto della recente pandemia esce dall’ambito sanitario e indirizza il suo effetto destabilizzante verso settori e con modalità che, almeno negli stadi iniziali, erano difficili da prevedere. Potremmo chiamarla la variante Epsilon, dove “e” sta per “economia”: è lì che si osserva – almeno dall’aprile scorso – una mancanza di ossigeno che sta diventando preoccupante per gli effetti a breve e medio termine.

Con lo scoppiare dei contagi e i provvedimenti adottati su scala più o meno mondiale, che includevano lo stop alla maggior parte delle attività lavorative (o una loro riduzione), si sono fermati gli ingranaggi che fanno funzionare un mercato globalizzato, in cui nessuno è più autosufficiente. All’inizio, con il crollo generale della domanda di beni, gli stabilimenti fermi e le persone chiuse in casa, non ci si è fatto troppo caso, le urgenze erano certamente altre. Ma ora la campagna vaccinale e la necessità di recuperare la produttività persa nell’ultimo anno hanno spostato il focus da un presente gestito giorno per giorno a un futuro prossimo che dovrebbe seguire delle linee di sviluppo definite nei modi e nei tempi, come prevede il Pnrr. Nonostante abbiamo appena iniziato, già incontriamo difficoltà.

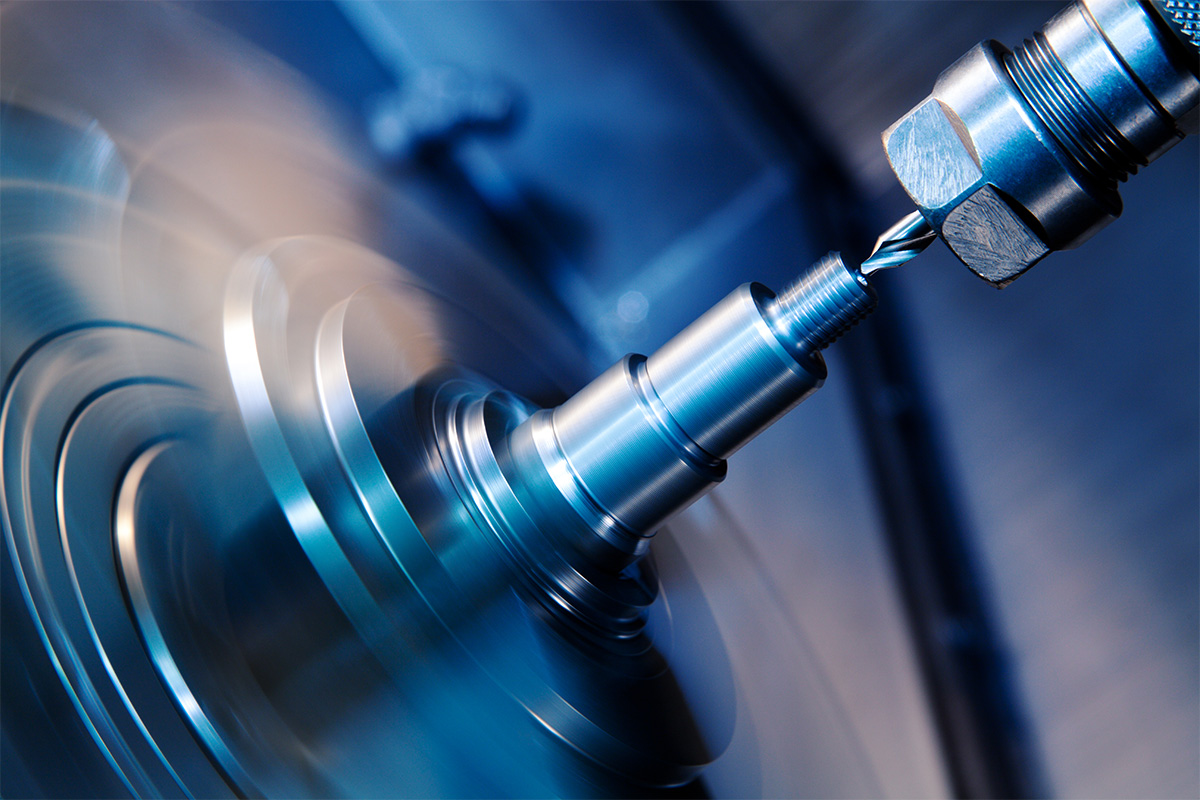

La più urgente di tutte riguarda la carenza diffusa di materie prime, indispensabili per i Paesi trasformatori (come l’Italia) per far ripartire la produzione, il consumo, le esportazioni e quindi l’economia. Manca un po’ di tutto: dal legname alla plastica, quelle terre rare e semiconduttori che tengono in piedi l’industria dell’elettronica, delle comunicazioni, degli elettrodomestici (Internet of things e Intelligenza Artificiale rappresentano l’avanguardia del settore), dell’automotive e della componentistica, come di tutti i dispositivi di precisione. E l’elenco sarebbe ancora lungo. Il settore dell’edilizia non se la passa meglio. L’Ance (Associazione Nazionale dei costruttori) denuncia aumenti del 150% per quanto riguarda i preventivi, dovuti al rincaro di calcestruzzo, dei tondini in cemento (ormai introvabili), dei derivati dal petrolio e bitume oltre a ritardi nelle consegne difficilmente quantificabili. Dall’Ance fanno sapere che i contratti già in essere, gli appalti, le concessioni vanno ridiscussi sedendosi a un tavolo con il ministero dello Sviluppo economico e delle Infrastrutture e parlando di ristori: verifiche trimestrali sui costi di produzione e compensazioni delle differenze per aumenti oltre l’8%, a carico del committente, pubblico o privato che sia. Compensazioni che verrebbero restituite nel caso di successivi cali dei prezzi.

Carenza materie prime: le cause

Sono molteplici i fattori che hanno portato a questa situazione. Alcuni, come segnala l’analisi di Brendan Murray, Enda Curran e Kim Chipman per Bloomberg, sono dovuti proprio all’ansia da rifornimento che il settore produttivo sta vivendo per far fronte all’impennata della domanda di beni che si osserva sui mercati, pena la perdita di quote. Rispetto alle passate crisi nella catena di approvvigionamento, sostengono gli autori, questa presenta caratteristiche di imprevedibilità e indeterminatezza che spaventano. A rendere il clima più cupo, gli “incidenti” che hanno colpito il settore dei trasporti, vitale per la circolazione delle merci, ultimo dei quali l’incagliamento dell’Ever Given a marzo scorso nel Canale di Suez, e il conseguente stallo di oltre 200 navi per settimane, o i blackout che hanno colpito gli Stati Uniti, senza contare le difficoltà a raggiungere i porti asiatici bloccati per il Covid. A questo si sono aggiunte anche le prescrizioni sulle emissioni delle navi da carico, che nel 2020 per effetto del nuovo regolamento dell’Organizzazione marittima internazionale impongono la riduzione della percentuale di zolfo nel carburante: gli armatori hanno dovuto rottamare le navi più vecchie e implementare i sistemi di quelle aggiornabili, con aumenti di costi di gestione che sono stati scaricati sul nolo.

Il recente sviluppo dell’economia non ha aiutato in questo senso: il boom del commercio online durante il lockdown ha riportato a galla l’importanza delle scorte di magazzino, laddove la disponibilità immediata dei beni garantisce la pronta e costante evasione degli ordini e, quindi, la competitività in un settore difficile. A conferma, i dati del Logistic Managers’ Index, che negli Stati Uniti monitora i trend del settore logistico: negli ultimi 12 mesi le spese per il trasporto, lo stoccaggio e l’assortimento hanno raggiunto il secondo livello più alto dal 2016, e non si prevede un calo almeno per un altro anno.

Tali aree finora sono state quelle in cui le aziende sono riuscite a risparmiare, ma con il boom dell’e-commerce è necessario un approccio più efficiente all’intera filiera, che significa magazzini più grandi per stoccare un maggior quantitativo di merci, in zone più raggiungibili dai trasporti, ma sicuramente più cari. Parimenti, i costi per il trasporto non caleranno finché la domanda resterà sui livelli attuali. Costi che qualcuno dovrà coprire, e che si ripercuotono soprattutto sui prezzi finali. L’indice Usa al consumo (escludendo il cibo e il carburante) tra marzo e aprile 2021 ha registrato l’aumento più alto dal 1982, circa il doppio rispetto a quanto pronosticato dagli economisti. La Casa Bianca ha reagito prontamente e all’inizio di giugno ha diffuso i piani del Governo per gestire e risolvere i problemi di approvvigionamento. Sono quattro i settori identificati per gli interventi, considerati strategici per la sicurezza nazionale, in cui saranno messe in campo risorse per eliminare la discontinuità nella catena di approvvigionamento di prossimità: semiconduttori (produzione e packaging), batterie ad alta capacità (ad esempio per le auto elettriche), materie prime grezze e minerali, sostanze e principi attivi nel settore farmaceutico.

Il fattore Cina

Anche se siamo in un mercato globale, i singoli mercati non dialogano alla pari. Secondo la rubrica Dataroom del Corriere della Sera, durante i primi mesi della pandemia il calo della domanda ha portato anche a un calo dei prezzi delle materie prime, di cui ha approfittato la Cina per fare scorte. Ora che la domanda è ripartita – quella cinese con mesi in anticipo rispetto al resto del mondo – il Paese asiatico si trova in un’indubbia posizione di vantaggio. La Cina, inoltre, è estrattore di rame, litio e terre rare, ed è proprietaria delle principali miniere di cobalto in Congo. L’80% delle materie grezze che entrano nella produzione delle batterie al litio è di provenienza cinese e il loro prezzo sui mercati è aumentato in modo esponenziale. Recentemente il governo di Pechino ha annunciato che riverserà sul mercato buona parte delle scorte strategiche nazionali di alluminio, rame, zinco e metalli non ferrosi, proprio per contenere l’impennata dei costi di produzione industriale, con la clausola che i lotti acquistati debbano essere trasformati e non rivenduti, il che metterebbe al riparo da operazioni speculative. Ma che ci sia uno squilibrio di sistema nella catena di produzione del valore è ormai evidente, come conferma l’economista Mario Deaglio (professore emerito di Economia internazionale all’Università di Torino) su IlSussidiario.net. Il post-Covid è la cartina al tornasole per strategie industriali poco lungimiranti, che hanno reso alcuni Paesi dipendenti da altri. Il fabbisogno di tali materie prime non potrà che aumentare, in particolar modo nelle economie occidentali che sono impegnate in un processo di riconversione industriale per la riduzione delle emissioni inquinanti. Mentre per alcuni settori compensare la dipendenza dall’estero potrebbe essere possibile in tempi relativamente brevi (come per il legname), per i componenti elettronici si tratterebbe di costruire stabilimenti di produzione che richiedono anni.

La transizione energetica, tra i punti di forza del Pnrr per la ripartenza dell’economia italiana, secondo il professor Deaglio, potrebbe subire ritardi importanti con ricadute sul Recovery Fund, se la situazione non si dovesse sgonfiare in tempi brevi. I volumi di produzione, infatti, non sono ancora tornati all’epoca pre-Covid e questa corsa all’approvvigionamento potrebbe riacquistare una parvenza di normalità con l’assestarsi della domanda. Secondo Siderweb, infatti, la crisi delle materie prime non è dipesa dal Covid, ma esisteva già. Nel 2019 la produzione di acciaio Inox era già calata di 1 milione di tonnellate rispetto al 2018 (su un totale di 52 milioni), sono molte per una delle materie prime più richieste dai mercati. Altro aspetto interessante: nel 2005 l’Europa, con una quota del 35%, era il maggior produttore mondiale di acciaio Inox e la Cina si assestava al 13%; oggi il Vecchio Continente è sceso al 12%, mentre la Cina è salita al 60% e si assiste alla crescita di Paesi come l’Indonesia che in soli tre anni si è portata al quinto posto della produzione mondiale. A soffrire di questa situazione sono proprio le esportazioni di acciaio Inox dall’Europa, diventata marginale rispetto all’offerta dei Paesi asiatici, cosa che costituisce un motivo di debolezza ulteriore per la crescita del continente e che il Covid – con quello che ha comportato in termini economici – ha contribuito a porre l’attenzione dei governi.

L’Alleanza europea per le materie prime

In questo contesto si inserisce l’Alleanza europea per le materie prime, che è stata firmata nell’ottobre scorso, e che prevede una serie di misure atte a ridurre – e quando possibile eliminare – la dipendenza dai mercati extraeuropei per quei materiali di cui la ripresa economica non può più fare a meno.

Gli interventi dell’Alleanza insisteranno su tre direttrici, a cominciare dall’estrazione dei metalli presenti nel suolo europeo. Per questo sono stati già attivati centri di ricerca in sei città (tra cui Roma) per individuare le tecnologie a massimo rendimento e minore invasività. Inoltre, andrà potenziato tutto il comparto del riciclo delle batterie, che in Europa è molto indietro rispetto a quello dell’alluminio o delle materie plastiche e che, invece, consentirebbe di recuperare una parte delle batterie dismesse. Infine, occorre impostare una politica comune europea per stabilire accordi industriali e strategici per l’estrazione e la lavorazione delle materie prime all’estero, per garantire un minimo di solidità pur in un mercato di interazioni su scala mondiale.

Articolo pubblicato su Business People di settembre 2021

© Riproduzione riservata