Chiamiamolo paradosso. Si registrano ottime prospettive per il tech italiano, multipli interessanti se parametrati sul rapporto tra margine operativo e ricavi, eppure le performance di Borsa delle società riconducibili a questo segmento stentano a decollare. Colpa di investitori poco attenti o piani industriali poco comprensibili? Oppure sono società che non godono ancora di una visibilità chiara sui modelli di sviluppo e gli investimenti e, dunque, chi deve comprare azioni sul mercato preferisce rivolgersi alle Big Tech americane, che pur hanno avuto in questi ultimi anni performance più che soddisfacenti e quindi rischiano di essere sopravvalutate?

Borsa: il tech italiano attende il rimbalzo

Sono molte le variabili da prendere in considerazione, quel che è certo è che il tech italiano è alla ricerca di un riscatto a Piazza Affari, perché viaggia fortemente a sconto e, di conseguenza, dovrebbe ingolosire chi è a caccia di lauti rendimenti. Si tratta di una filiera eccessivamente penalizzata, in questa fase, dall’aumento dei tassi e dalla riduzione della liquidità determinata da questa nuova politica restrittiva inaugurata dalle banche centrali per contrastare l’alta inflazione.

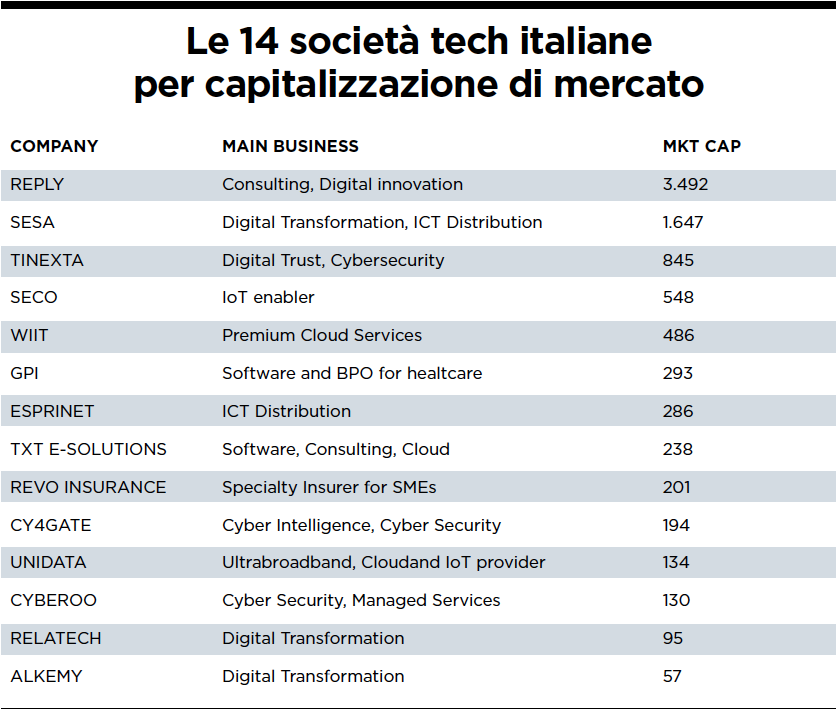

Tuttavia, la società di analisi di Borsa Intermonte, che vanta un’ampia copertura su questo segmento che include 14 titoli per una capitalizzazione di mercato complessiva per circa 8,7 miliardi di euro (dato di fine agosto 2023), ritiene sia possibile un rimbalzo, basta saper attendere che alcuni dubbi si sciolgano come neve al sole.

I big del tech italiano a Piazza Affari

Si tratta di società come Reply e Sesa, big in Borsa con rispettivamente 3,4 e 1,6 miliardi di capitalizzazione. Ma anche realtà di minori dimensioni come Alkemy, Relatech, Cyberoo, Unidata. Passando per società quotate in tempi recenti, come Seco, Cybero, Revo.

«Nel complesso tutte hanno registrato da inizio anno, nonostante i buoni andamenti operativi e le buone prospettive sui prossimi anni, una performance borsistica in media negativa di oltre il 10%, quindi una sotto-performance di oltre il 30% rispetto al mercato italiano (l’indice Ftse Italia All-Share segna una crescita del 20,1% da inizio anno, prezzi al 29 agosto, ndr). Chiaramente è una media, ci sono alcuni titoli come Txt e Cyberoo che hanno notevolmente sovraperformato il mercato», spiega Andrea Randone, Head of Mid Small Cap Research di Intermonte.

Fonte: Dati in milioni al 30 agosto 2023, analisi Intermonte

Eppure, tutte le società hanno registrato una forte crescita negli ultimi anni, con ricavi 2022 molto al di sopra dei ricavi pre-Covid del 2019. Dal 2019 la crescita annua media delle società del campione (media pesata sulle market cap) è stata pari a circa il 23% (che viene per metà grazie alle acquisizioni e per la parte restante alla crescita organica). E nei prossimi anni ci si attende che continui forte, in media del 13%.

Prosegue Randone segnalando che «l’attuale momento sarebbe, quindi, un’interessante opportunità per comprare i titoli del settore a multipli interessanti, in media 18 volte sul Price/Earnings 2023 e 14,7 volte sul P/E 2024».

Il P/E d’altronde è l’indicatore chiave per capire se un titolo viaggia a sconto rispetto alle proprie potenzialità o meno. Perché è il rapporto tra la quotazione (prezzo di mercato) dell’azione di una società e gli utili per azione. In altri termini è il rapporto tra la capitalizzazione di Borsa dell’emittente e gli utili conseguiti.

Cos’ha penalizzato i titoli tecnologici italiani

Possiamo individuare alcuni elementi che hanno penalizzato questi titoli. Il primo è l’andamento dei tassi, che sono saliti deprimendo le valutazioni in particolare dei titoli tecnologici, che riflettono più di altri le prospettive di crescita nel lungo termine.

Il secondo fattore per il tech italiano è il rischio percepito dagli investitori che il rallentamento economico in atto (a sua volta legato a diverse variabili tra cui il rialzo dei tassi) potrebbe mettere a rischio le stime future e comportare pertanto una crescita di ricavi e margini più contenuta.

«Il mercato infatti, già in passato, ha penalizzato più che proporzionalmente i titoli growth in fasi di rallentamento della crescita, il cosiddetto de-rating, ossia il calo del multiplo che il prezzo di mercato riflette sulle stime di utili futuri», precisa Randone. «Infine, c’è un elemento di debolezza dovuto ai riscatti che alcuni fondi small caps hanno registrato. In Italia il fenomeno è principalmente legato ai flussi negativi registrati dai fondi Pir – 1,3 miliardi di euro nella prima metà dell’anno – per quanto riguarda i fondi esteri il fenomeno è legato al fatto che le piccole e medie aziende quotate sono una asset class che viene sotto-pesata in momenti di incertezza sui mercati finanziari».

Ecco perché i titoli del comparto It/Digital sembrano interessanti, perché il rischio di de-rating è già scontato nei prezzi e perché l’effetto negativo del rialzo tassi potrebbe iniziare a invertirsi nei prossimi mesi in virtù di una possibile chiusura di questo ciclo rialzista-record nella storia della Bce.

In altre parole, dato che ci si attende che i fondamentali si mantengano solidi (l’intelligenza artificiale non è un rischio ma un’opportunità, business intelligence e cyber security sono temi su cui gli investimenti delle imprese sono ancora agli inizi) a breve potrebbe determinarsi un’inversione di quegli stessi fattori che hanno portato la significativa sotto-performance registrata da inizio anno.

A supporto dell’opinione che i titoli del settore siano attualmente a valutazioni interessanti Intermonte cita il recente lancio di un’offerta totalitaria finalizzata al delisting su due titoli: Sababa (23 maggio 2023) e Reevo (8 agosto 2023). D’altronde l’industria tech sta correndo nel mondo per l’alto grado di innovazione tecnologica dettata dagli investimenti in ricerca e sviluppo.

Tutte le aziende considerano l’intelligenza artificiale generativa un’opportunità piuttosto che una minaccia. Le società di servizi tecnologici e It hanno già offerto soluzioni basate su un’ampia tecnologia A.I. (come Rpa – Robotic Process Automation – e Nlp – Natural Language Processing).

© iStockPhoto

Questa tendenza non solo spingerà la domanda per tutte le soluzioni relative all’intelligenza artificiale, con i clienti che si abitueranno sempre più alla tecnologia, ma consentirà anche alle soluzioni già offerte di essere addestrate in modo più efficiente ed efficace utilizzando dati sintetici, che sono dati artificiali generati da algoritmi GenAI che possono essere utilizzati come input per addestrare algoritmi di intelligenza artificiale. Un esempio potrebbe essere l’uso di immagini mediche generate artificialmente per addestrare un algoritmo diagnostico alimentato dall’intelligenza artificiale.

Di conseguenza, diversi player hanno istituito centri di competenza dedicati per capitalizzare il trend. Naturalmente, le aziende stanno anche valutando l’implementazione dell’A.I. nelle proprie attività per automatizzare le attività ripetitive. Si pensi poi al fatto che nel prossimo futuro l’Italia potrebbe essere fra le principali destinazioni degli investimenti in ambito digitale.

Una spinta in questo senso potrebbe venire anche dal Pnrr che stanzia circa 40,7 miliardi per la trasformazione digitale delle imprese. A ciò si aggiunge anche l’annoso ritardo del Paese. Secondo l’Indice Digital Economy and Society Index (Desi) l’Italia risulta al 24esimo posto in Europa per tutti gli indicatori considerati: connettività, capitale umano, utilizzo di Internet, integrazione delle tecnologie digitali e servizi pubblici digitali.

E dunque le prospettive di crescita sono potenzialmente enormi per il settore tech italiano. Senza contare che sul mercato si aprono scenari di aggregazione che conferiscono ulteriore crescita prospettica. Come pratica standard nel settore le fusioni e acquisizioni sono una componente fondamentale delle strategie delle aziende partecipanti. La necessità di adattarsi, di navigare tra le tendenze tecnologiche e la complessità delle soluzioni e dei prodotti venduti rende importante osservare l’ambiente per le opportunità di acquisizione al fine di arricchire il set di competenze, procurarsi clienti e, naturalmente, coinvolgere i talenti.

La logica alla base delle acquisizioni è sempre strategica, nonostante le società acquisite comportino un’iniziale diluizione dei margini, in quanto i gruppi possono in tempi ragionevolmente brevi creare sinergie e aumentare le performance delle società target, facendo leva sul know how e le competenze che hanno portato in casa. Parallelamente, l’M&A può anche essere intrapresa come parte di una strategia di internazionalizzazione. In conclusione, la crescita delle aziende tech ha sempre una componente inorganica, che poi alimenta la crescita organica grazie alle sinergie di rete.

Il tema delle competenze

La tecnologia ha però bisogno del talento delle persone e su questo l’Italia è in forte ritardo per l’incapacità di costruire maestranze altamente qualificate sui nuovi sviluppi tecnologici.

Tutte le aziende hanno affermato l’importanza di acquisire e trattenere lavoratori giovani e altamente qualificati per le loro attività, sia focalizzate sui servizi (dove la crescita del fatturato è correlata e quindi vincolata dalla crescita del numero di dipendenti) sia sui prodotti e software (essendo un settore specializzato, la continuità delle risorse umane è un fattore chiave). Di conseguenza, tutte le aziende stanno investendo tempo e risorse in queste attività.

Nell’ultimo anno, anche a causa di un diffuso trend di dimissioni volontarie post Covid, le imprese hanno faticato a trattenere i talenti, ma nel tempo la situazione è diventata più gestibile per tutte le aziende, con un accesso più facile alle risorse umane quest’anno. Un certo turnover del personale è considerato strutturale da tutte le aziende, soprattutto quelle focalizzate sulla consulenza tecnologica.

Nel settore c’è una forte concorrenza non solo per i clienti ma anche per i dipendenti, in quanto questi sono altamente qualificati e specializzati: di conseguenza, le figure più giovani normalmente hanno un turnover più elevato; i giovani spesso iniziano in una piccola azienda, vengono formati e vengono quindi assunti da player più grandi e internazionali. Inoltre, la concorrenza per i dipendenti è diventata più dura, poiché diversi attori internazionali stanno assumendo lavoratori italiani dall’estero con contratti di lavoro a distanza. E questo non può che ripercuotersi anche sulle performance di Borsa. Che sia poi il capitale umano a penalizzarle nella visione degli investitori?

Questo articolo è stato pubblicato su Business People di ottobre 2023. Scarica il numero o abbonati qui

© iStockphoto

© iStockphoto