Non è un mistero che la famiglia Della Valle cercasse da tempo di togliere il gruppo Tod’s dalla Borsa. Una scelta strategica, per avere “mano libera” nella strategia di sviluppo dell’azienda. Ci aveva provato nel 2022, senza successo, ma ora i tempi sono maturi. Cos’è cambiato rispetto a due anni fa? La presenza di un fondo come L Catterton, che permetterà di sostenere i costi del delisting di Tod’s.

Verso il delisting: l’alleanza tra Tod’s e L Catterton

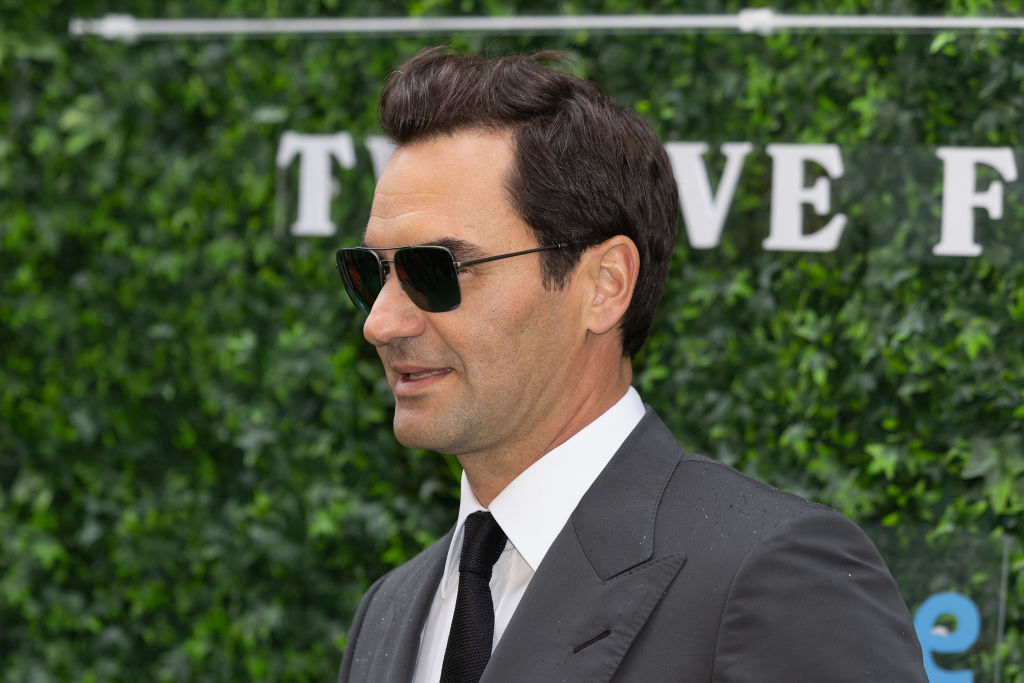

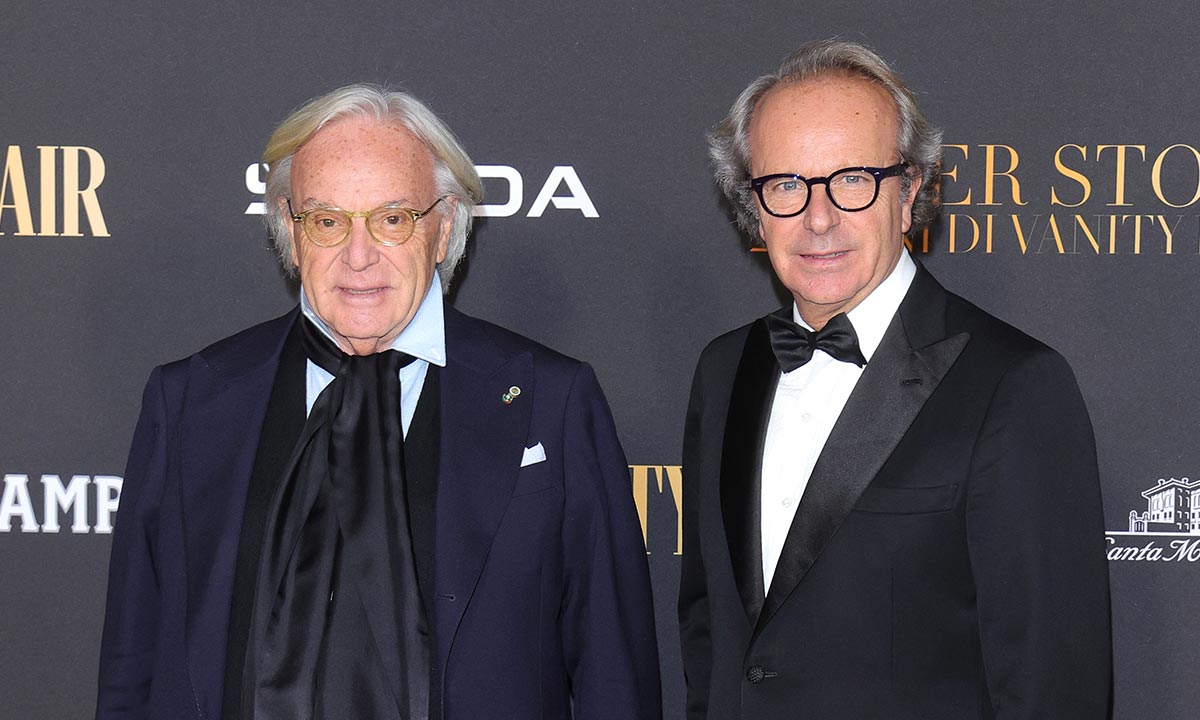

I fratelli Diego e Andrea Della Valle hanno scelto il fondo di Michael Chu – che in passato ha già investito in Birkenstock ed Etro – per accompagnare il nuovo capitolo di Tod’s. Con sede a Londra e 30 anni di storia, L Catterton vanta 34 miliardi di investimenti ed entrerà come socio di minoranza nell’azienda dei Della Valle.

Un’operazione che avverrà attraverso un’Opa (offerta pubblica di acquisto) amichevole sulla totalità del capitale quotato di Tod’s e dal suo successivo delisting, cioè dall’uscita dalla Borsa. Al termine dell’operazione, la famiglia Della Valle manterrà il 54% del capitale del gruppo Tod’s, il fondo L Catterton avrà il 36%, mentre il 10% resterà a Delphine, holding che fa capo al gruppo Lvmh di Bernard Arnault.

“Sono molto soddisfatto di questa operazione, che porterà ulteriori benefici allo sviluppo futuro del gruppo, uno sviluppo fatto di continui investimenti e di obiettivi sfidanti”, ha dichiarato Diego Della Valle. “In questo momento, uscire dalla Borsa, con la quale abbiamo sempre avuto ottimi rapporti, riteniamo sia la scelta strategicamente più idonea”.

Come evidenziato in un articolo del Corriere della Sera, l’Opa in questione non è vincolata a soglie specifiche. Se le adesioni raggiungeranno il 90%, Tod’s sarà delistata per legge, ma anche se il livello di partecipazione all’offerta dovesse essere più basso, i soci strategici, forti delle loro quote e dei loto diritti di voto, portanno far scattare la fusione in Crown Bidco (società affiliata a L Catterton) e quindi varare il delisting.

© Riproduzione riservata

I fratelli Diego (a sinistra) e Andre Della VallePhoto by Jacopo Raule/WireImage

I fratelli Diego (a sinistra) e Andre Della VallePhoto by Jacopo Raule/WireImage